為替レートの変動と金利の変動というリスク

FXにおける為替レートの変動リスク

FXの為替レートは24時間常に動き続けているわけですが、自分の予想と反対に動けば損失になります。

株や国債市場でもそうですが、何かのポジションを持った時点ですでに為替変動リスクにさらされていることになります。

特にリーマンショック後は、ボラティリティ(参加者が多く値動きが活発になること)が高まったことから、ドル円やユーロ円でも数時間で3円とか4円も動いたりするのが珍しくなくなってきました。

例えば、ドル/円で10万ドルのポジションを持っていたならば1円動けば10万円、100万ドルのポジションを持てば1円動いただけで100万円の含み損になります。

ポジションの大きさによって、利益も大きい分だけ、損失も大きくなることに注意しないといけません。

FXにおける金利の変動リスク

FXでは金利も為替レートと同様に常に24時間動いています。ただ、その変動幅は為替レートに比べると相当小さいものです。

でも、変化が出始めると長く一方向にトレンドが続くのも金利市場の特徴です。

変化する要因のほとんどは、その国の金融政策によって決まりますので、金利がどちらにどのくらい変動するのかの予想は、為替相場よりは結構分かりやすいものです。

この金利の変動リスクは、FXのスワップポイントに直接関わってきます。

例えば、もしあなたが2007年のある月にドル/円で10万ドル買っていたとすると、当時のスワップポイントは1日に1600円も受け取ることができましたんですね。すごいです。

でも、リーマンショックの後は各国が政策金利を大幅に下げて、アメリカと日本との金利差がすごく小さくなったので、例えば2013年ある月の時点では、先ほどと同じく10万ドル買っていた場合、1日のスワップポイントはたったの10円程度にまで下がっちゃいました。

特にリーマンショック直後は短期金利が大きく変動したので、時には金利差が逆転する場面(金利の支払い)もあったくらいです。

ちなみに、一般的に利下げはその通貨が売られる要因になります。

安い利息でお金が借りれるわけですので、市場にお金がたくさん出回ることになり、「お金の価値が下がる」という思惑からです。(もちろん利上げは買われる要因)

今後も急激な金利の変動には注意する必要があります。爆下げ・爆上げの変動がありますからね。

FXのレバレッジリスク

FXを始める人の多くが、「FXは少ない資金で大きな取引ができてしまう危険な取引」と考えているようですね。

確かにFXは少ない資金でその何倍、何十倍の取引を行えるわけですがますが、レバレッジ自体がリスクとは言えません。

どんな巨額の取引でもできるわけではなく、取引会社によってレバレッジ倍率の上限が決まっています。金融庁も水準を決めています。

例えば、レバレッジ25倍の場合で20万円の証拠金があれば、1ドル=100円の時に、500万円つまり5万ドル相当の取引ができることになります。

もちろんそれは大きなメリットになりますが、先ほどお話したように、ポジションが大きくなればそれだけ市場リスクが大きくなるということも頭に入れておかなければいけません。

例えば、あなたがレバレッジ25倍でFXをするとします。10万円あれば、その25倍の2万5千ドル(250万円相当分)の取引ができます。

しかし、もし2万5千ドルを買った後に予想した動きと反対に動き始めた時、4円反対に動いたとすると、含み損が2万5千ドル×4円=10万円となり、すぐに証拠金がなくなってFX業者から強制的にロスカットされてしまいます。

ところが、10倍の取引では10円反対に動かない限り、ロスカットされることはないわけです(1万ドル×10円=10万円)。

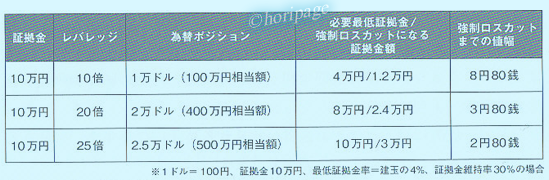

実際には、FX業者各社でロスカットに至る証拠金維持率が決まってるので、その証拠金維持率を下回ると強制ロスカットされます。例えば証拠金が10

万円で証拠金維持率が30%の場合、レバレッジ倍率の違いによる強制ロスカットが発動されるまでの値動きの幅は表のようになります。

ですので、FXはレバレッジが大きくなればそれだけポジションも大きくできるわけですが、その分少しの値動きでロスカットレベルに近づくということでもあります。

でも結局のところ、レバレッジがどんなに変わったとしても、取引金額の大小(ポジションの大小)の違いはありますが、どちらも10万円の証拠金で取引するのですから最大の損失額は一緒で、原則として手持ちの証拠金以上の損失はないということです。

トレードが早く終わっちゃうか、ダラダラねばるか(笑)の違いでしかありません。

ただ、急激な為替相場の変動によっては、証拠金を上回る損失が出ることもまれにあります。 FX業者の強制ロスカットのシステムの有無は、必ず確認しておきましょうね。

レバレッジが大きいということは、車に例えるとターボが効いているかいないかの違いのようなものです。

別に最大限使う必要はないので、レバレッジはいざという時のためにあるという考え方でいると、上手に活用できます。

FX会社の信用リスク

FX業者が破綻した場合に、証拠金が返還されない・・などのリスクです。

FX用の取引会社を選ぶ際の大切なチェックポイントは、その会社の信用力はもちろんですが、どんなに大きな会社でも破綻するリスクがないわけではないということです。

例えば、「自分の預けたお金とFX業者の資金を分別保管しているのから安全」と思っていても、それだけではダメです。

証拠金の100%信託保全をしている業者を選ぶようにしてください。

FXの流動性リスク

FXでの流動性とは、売り買いをする時の「市場全体の取引量が多い・少ない」のことです。

通貨によってこの取引量は違うわけですが、流動性の高いメジャーなユーロ/ドルやドル/円と比較して、例えばカナダドル/円やNZドル/円なんかは取引量は少なくて、南アフリカランドや香港ドルなんかのマイナーな通貨ほどさらに少なくなります。

FXでは、流動性が低いと売り買いのスプレッドが広くなったり、いざというときにレート(売買希望者)が出なかったりするので、決済したい時や新たにポジションを持ちたい時にそれができなくなることがあるんです。

そういったリスクを流動性リスクと呼んでいます。または「ボラ(ボラティリティ)が低い」なんていう言い方もします。

為替取引の出来高は、トータルで1日に約4兆ドルと言われるほど流動性が高いですから、為替レートが出ないということはあんまりないのですが、戦争、紛争、天災、金融危機、債務問題など、何が起こるかわからないのがFXの世界です。

他には、欧米のクリスマス休暇などの時期も参加者が大幅に減ります。

FXでポジションを持つ時には、そんなことも頭に入れておくべきです。

トレードシステムのリスク

ネット取引ではシステム障害が起こることがたまにあって、いざという時に取引できなくなることもあります。これは取引会社側のシステム障害もありますし、自分のパソコンや通信回線の故障などもあります。

そのリスクを回避するためには、スマホでの取引も可能にしておいたり、複数のFX会社でさらに回線の違うパソコンで取引することなども、リスク回避の手段の1つになります。

カントリーリスク、イベントリスク

ある特定の地域や国の経済悪化や紛争、戦争、政情不安、政変など、その通貨国に問題が起こって、そこからくる信用リスクをカントリーリスクと言います。

それと、イベントリスクというのは、地震、ハリケーン、干ばつなどの大規模な自然災害とか、最近だと新型インフルエンザの流行とかエボラ出血熱とか、予測できない事態(イベント)の発生によって為替が大きく変動するリスクのことです。

これらのことがもし起こった時の対処手順についても、あらかじめ考えて準備しておくべきです。